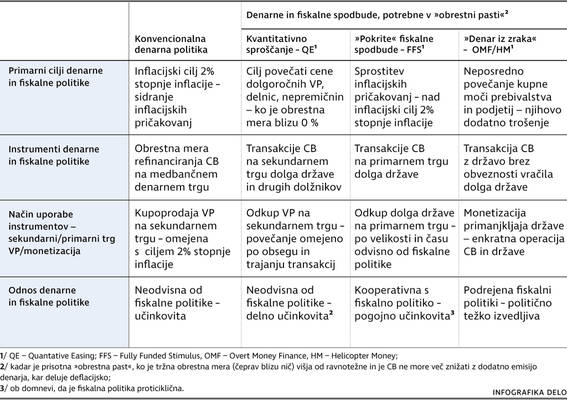

Ekonomski položaj v svetovnem gospodarstvu na prehodu v leto 2016 kaže znake nestabilnosti, premajhne gospodarske rasti, previsoke stopnje brezposelnosti, prehitrega razdolževanja podjetij in prebivalstva ter znake velikih regionalnih razlik v gospodarskih pričakovanjih. Na zahodu se še vedno krešejo mnenja o tem, katera kombinacija ciljev in instrumentov ekonomske politike je primernejša za odpravo opisanih makroekonomskih in strukturnih problemov. Če se omejimo samo na vlogo denarne in fiskalne politike, potem s tabelo lahko pojasnimo, v čem so razlike med ZDA in območjem evra. Izkušnje iz preteklih let potrjujejo, da se sedanje gospodarske krize ne da rešiti s konvencionalnim naborom ciljev in instrumentov, ki vztrajajo pri inflacijskem merjenju na prenizke stopnje inflacije in restriktivnih fiskalnih pravilih, ki omejujejo rast domače porabe pri ničelnih obrestnih merah. Zanimivo je analizirati, kako različno sta se reševanja tega problema lotili obe gospodarski velesili.

V ZDA so takoj na začetku krize (2008–2009) močno znižali obrestno mero centralne banke (FED), dopustile veliko avtonomno povečanje fiskalnega primanjkljaja in izvedle obsežno dokapitalizacijo sistemsko pomembnih bank. Ker znižanje obrestnih mer, tako rekoč na nič odstotkov, ni pokazalo pričakovano hitrega učinka na zmanjšanje stopnje brezposlenosti, je FED izvedla velike nakupe državnih in drugih vrednostnih papirjev na sekundarnem trgu obveznic (QE1,QE2,QE3 v obdobju 2010–2013). Tako naj bi zvišala cene teh papirjev in drugih aktiv ter še dodatno vplivala na znižanje njihovih donosov. Ker so inflacijska pričakovanja podjetij in prebivalstva ostala pod želeno ravnijo, je FED poskusila tudi z vnaprejšnjo obljubo o trajanju in velikosti teh intervencij, da bi sprostila ta pričakovanja in takoj spodbudila večjo potrošnjo. Denarna politika je torej delovala neodvisno in prek posrednih mehanizmov, da bi zagotovila uresničevanje svojega mandata – nizka stopnja brezposlenosti brez inflacijskega pritiska. Niso pa ZDA hkrati uveljavile drugega stebra protirecesijske politike, to je neposrednega fiskalnega spodbujanja (FFS) domačega trošenja, predvsem prek javno financiranih infrastrukturnih investicij. Zaradi avtomatskih zavor, ki jih je predpisal kongres, so najprej izvedli fiskalno stiskanje javnih izdatkov (2011–2012) in šele nato privzeli bolj nevtralno fiskalno politiko (2013–2015). Zato gospodarsko oživljanje, kljub opaznemu zmanjšanju stopnje brezposlenosti, še vedno ni ujelo trenda rasti iz predkriznih let in ravnotežne obrestne mere so še vedno zgodovinsko nizke.

Na drugi strani imamo območje evra in Evropsko centralno banko (ECB), ki sta se na zelo podobne pojavne znake krize odzvala konceptualno zelo drugače. Na začetku (v letih 2008 in 2009) so se tudi v območju evra sicer hitro povečali fiskalni primanjkljaji in s krajšo zakasnitvijo tudi znižale obrestne mere ECB, a manj intenzivno kot v ZDA. Od leta 2010 pa se koncepta reševanja krize vse bolj razlikujeta, saj se je v območju evra začelo fiskalno stiskanje, da bi se zmanjšala grožnja dolžniške krize. Ker ni bilo enkratne zadostne dokapitalizacije bank, se je razvil trend prehitrega razdolževanja bank in zmanjšanja kreditne aktivnosti (2012–2015). ECB je predolgo čakala z nekonvencionalnimi ukrepi kvantitativnega sproščanja (2015) oziroma je poskušala problem reševati po korakih in omejeno zaradi svojega statuta. Formalna prepoved monetarnega financiranja države in problem redistribucije stroškov intervencij na sekundarnem trgu državnih dolgov sta ECB precej omejila v agresivnejši denarni politiki (2012–2014). Šele ko je nevarnost deflacije postala zelo očitna, so se v ECB odločili za naslednji korak: časovno in količinsko omejeno kvantitativno sproščanje. Države članice območja z evrom (EMU) pa so, zaradi doktrinarnih razlogov, prepozno končale pretirano fiskalno stiskanje (2015). Ker gospodarsko okrevanje v območju evra še zdaleč ni robustno in vzdržno, bo evropska politika morala razmisliti o formalnem in dejanskem mandatu ECB glede prepovedi monetarnega financiranja državnih dolgov članic območja evra in s tem povezanih stroškov (glej P. De Grauwe, Yuemi Ji, Quantative easing in the Eurozone: It`s possible without fiscal transfers, VOX, 15 January 2015) ter glede prenovitve (poenostavitve) sistema fiskalnih pravil.

Kratka kronologija ekonomskih ukrepov na obeh straneh Atlantika v boju z ekonomsko krizo ter posledično šibko rastjo in previsoko brezposelnostjo torej kaže na bistveno manjšo ortodoksnost oblasti v ZDA kot v območju evra. Od treh možnih variant ukrepanja niso uporabili, do zdaj, samo fiskalnih spodbud, ki temeljijo na neposredni monetizaciji javnofinančnega primanjkljaja, a tega gospodarske razmere niti ne zahtevajo. Bolj konsistentno in predvsem pravočasno ukrepanje v preteklih letih je obrodilo sadove. V evroobmočju je situacija drugačna, saj je za ukrepanje vedno potrebno soglasje veliko držav in naddržavnih institucij, ciklične situacije med njimi pa so različne. Če temu dodamo še konceptualno rigidnost in nerešene dileme glede učinkovite kombinacije denarne in fiskalne politike, potem vidimo, da se od treh mogočih nekonvencionalnih politik trenutno uporablja samo politika kvantitativnega sproščanja. Vendar se še pri tej nenehno postavlja vprašanje delitve stroškov (ne toliko koristi) in želja, da mora biti ta instrument vnaprej količinsko in časovno omejen. Vprašanje je, kaj se bo zgodilo, če takšno kvantitativno sproščanje, ob samo nevtralni fiskalni politiki in le dolgoročno učinkovitih strukturnih reformah, ne bo dovolj oživilo inflacije in nominalnega domačega povpraševanja. Počasna rast bo onemogočala normalno razdolževanje podjetij in prebivalstva, in to bo spet ogrožalo stabilnost finančnega sistema na eni strani in proticiklično vlogo fiskalne politike zaradi previsoke ravni akumuliranega javnega dolga na drugi strani.

Zato ne bi smeli zanemariti teoretične in praktične možnosti, ki jo zagotavljata zadnji dve varianti v tabeli.

Prva zahteva normalizacijo vloge ECB kot posojilodajalca v skrajni sili, jasno decentralizirano fiskalno disciplino članic EMU, polno delujočo bančno unijo in učinkovit sistem kriznega vodenja (glej C. Wiplosz, The Eurozone crisis: Too few lessons learned, VOX, 7 September 2015). Druga, ki se zdi politično popolnoma nemogoča, pa lahko prekine nesporazum med perifernimi in centralnimi gospodarstvi območja z evrom. Predlog monetizacije davčnega kredita države, ki naj pomaga k oživitvi gospodarskega okrevanja v Italiji (glej B. Bossone, M. Cattaneo, Helicopter tax credit to accelerate economic recovery in Italy-and other Eurozone countries, VOX, 4 January 2016), opozarja, da ne gre več samo za akademsko diskusijo, ampak za vse bolj realno alternativo počasnemu razkroju EMU, če bo ta temeljila na diktatu ene paradigme o možnih načinih izhoda iz krize gospodarske rasti in posledično distribucije finančne moči v Evropi.

Mitja Gaspari,nekdanji finančni minister in guverner Banke Slovenije

Tiskane izdaje

Tiskane izdaje