Lekcije zadnje finančne krize, ki jih ne smemo pozabiti

Svetovni trg: iskanje naložbenih strategij velikih donosov je recept za kupovanje, ko je drago, in prodajanje, ko je poceni

Odpri galerijo

Infografika Delo

Dobrih deset let je minilo od propada banke Lehman Brothers, kar nekateri pojasnjujejo kot začetek največje finančne krize v zgodovini. Padec ameriškega nepremičninskega trga je povzročil recesijo in skorajšen propad finančnega sistema. Padle so borze, banke so šle v stečaj, finančni sistem je bil na robu propada in države so iskale finančno pomoč. Učinki krize so vidni še danes kot počasne rasti gospodarstev, političnih preobratov, nekateri jim pripisujejo tudi brexit in celo vzpon populistov.

Eden najbolj presenetljivih učinkov krize je bil dolg in stalen padec donosnosti obveznic. Centralne banke so v želji, da spodbudijo gospodarsko rast, začele zniževati obrestne mere. To je povzročilo rast cen obveznic in s tem padanje donosnosti. S programom kvantitativnega sproščanja so centralne banke začele odkupovati obveznice na trgu, kar je dodatno povzročilo rast cen. Donosnosti japonskih in nemških obveznic so leta 2016 padle celo v negativno območje, kar pomeni, da so vlagatelji za nakup obveznic morali še plačevati obresti.

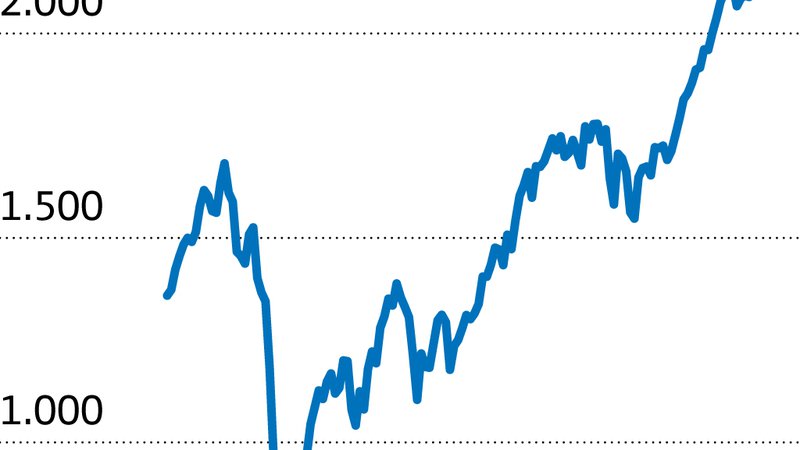

V najhujši fazi krize so svetovni delniški indeksi padli za več kot 40 odstotkov, indeksi japonskih in evropskih delnic so izgubili več kot polovico svoje vrednosti. Kljub temu so delniški trgi od začetka krize prinesli dobre donose. Pritok velike količine denarja v gospodarstvo je spodbudil rast delniških trgov in zdaj se nahajamo v najdaljšem obdobju borznega bika v zgodovini. Evropske in ameriške delnice so od marca leta 2009, ko so dosegle dno, več kot potrojile svojo vrednost in v tem času niso doživele hujših padcev.

Mnogi vlagatelji so v tem času »izgubili spomin« na boleče čase. Zato je ključno, da razumejo posledice, ki jih prinaša velika izpostavljenost do tveganja. Vsak vlagatelj mora biti odkrit do sebe, kakšnemu tveganju je pripravljen biti izpostavljen oziroma koliko je pripravljen zgubiti. Razumeti mora svoje vedenje in kako se bo odzval v primeru presenečenja.

Razumevanje svoje tolerance do tveganja je pomembno, da se držimo svojih dolgoročnih varčevalnih načrtov. Noben še tako dober naložbeni načrt ne prinaša vedno le pozitivnih donosov. Vsak bo šel tudi skozi obdobja slabših donosov, vendar bo na dolgi rok lahko deloval le, če bo vlagatelj ostal discipliniran in miren. Stalno iskanje naložbenih strategij, ki prinašajo velike donose, je dober recept za kupovanje, kadar je drago in prodajanje, ko je poceni.

Medved pride na borzo nenadoma, sproži hitro padanje tečajev, vendar se ne zadrži dolgo. Medvedji trendi so ponavadi kratki, od 13 do 18 mesecev, in ko začne večina vlagateljev panično prodajati, so delnice že skoraj dosegle dno. Za vlagatelje je pomembno, da se ne ustrašijo in s prodajo izgubijo svoje prihranke. Strah pred investiranjem ostaja dolgo in vlagatelji se na borzo vrnejo prepozno, ko so trgi ponovno pregreti.

Ključna lekcija zadnje finančne krize za vlagatelje je, da finančni in s tem delniški trgi doživljajo vzpone in padce, vendar nam kljub temu čustva ne smejo zamegliti razuma in sprožiti panične prodaje, ko so trgi na dnu. Varčevanje oziroma investiranje je dolgoročen proces in delnice so se do zdaj izkazale kot najbolj donosna dolgoročna naložba, ne glede na obdobje nakupa. Nobena delnica pa ne zagotavlja donosov, zato je treba ustrezno razporediti svoj denar med različne delnice in panoge.

Eden najbolj presenetljivih učinkov krize je bil dolg in stalen padec donosnosti obveznic. Centralne banke so v želji, da spodbudijo gospodarsko rast, začele zniževati obrestne mere. To je povzročilo rast cen obveznic in s tem padanje donosnosti. S programom kvantitativnega sproščanja so centralne banke začele odkupovati obveznice na trgu, kar je dodatno povzročilo rast cen. Donosnosti japonskih in nemških obveznic so leta 2016 padle celo v negativno območje, kar pomeni, da so vlagatelji za nakup obveznic morali še plačevati obresti.

V najhujši fazi krize so svetovni delniški indeksi padli za več kot 40 odstotkov, indeksi japonskih in evropskih delnic so izgubili več kot polovico svoje vrednosti. Kljub temu so delniški trgi od začetka krize prinesli dobre donose. Pritok velike količine denarja v gospodarstvo je spodbudil rast delniških trgov in zdaj se nahajamo v najdaljšem obdobju borznega bika v zgodovini. Evropske in ameriške delnice so od marca leta 2009, ko so dosegle dno, več kot potrojile svojo vrednost in v tem času niso doživele hujših padcev.

Mnogi vlagatelji so v tem času »izgubili spomin« na boleče čase. Zato je ključno, da razumejo posledice, ki jih prinaša velika izpostavljenost do tveganja. Vsak vlagatelj mora biti odkrit do sebe, kakšnemu tveganju je pripravljen biti izpostavljen oziroma koliko je pripravljen zgubiti. Razumeti mora svoje vedenje in kako se bo odzval v primeru presenečenja.

Razumevanje svoje tolerance do tveganja je pomembno, da se držimo svojih dolgoročnih varčevalnih načrtov. Noben še tako dober naložbeni načrt ne prinaša vedno le pozitivnih donosov. Vsak bo šel tudi skozi obdobja slabših donosov, vendar bo na dolgi rok lahko deloval le, če bo vlagatelj ostal discipliniran in miren. Stalno iskanje naložbenih strategij, ki prinašajo velike donose, je dober recept za kupovanje, kadar je drago in prodajanje, ko je poceni.

Medved pride na borzo nenadoma, sproži hitro padanje tečajev, vendar se ne zadrži dolgo. Medvedji trendi so ponavadi kratki, od 13 do 18 mesecev, in ko začne večina vlagateljev panično prodajati, so delnice že skoraj dosegle dno. Za vlagatelje je pomembno, da se ne ustrašijo in s prodajo izgubijo svoje prihranke. Strah pred investiranjem ostaja dolgo in vlagatelji se na borzo vrnejo prepozno, ko so trgi ponovno pregreti.

Ključna lekcija zadnje finančne krize za vlagatelje je, da finančni in s tem delniški trgi doživljajo vzpone in padce, vendar nam kljub temu čustva ne smejo zamegliti razuma in sprožiti panične prodaje, ko so trgi na dnu. Varčevanje oziroma investiranje je dolgoročen proces in delnice so se do zdaj izkazale kot najbolj donosna dolgoročna naložba, ne glede na obdobje nakupa. Nobena delnica pa ne zagotavlja donosov, zato je treba ustrezno razporediti svoj denar med različne delnice in panoge.