Niti največji optimisti ne bi napovedali takega razcveta

Svetovni trgi: Najbolje so jo odnesli vlagatelji, ki so na posel gledali skozi oči ameriškega predsednika Trumpa.

Odpri galerijo

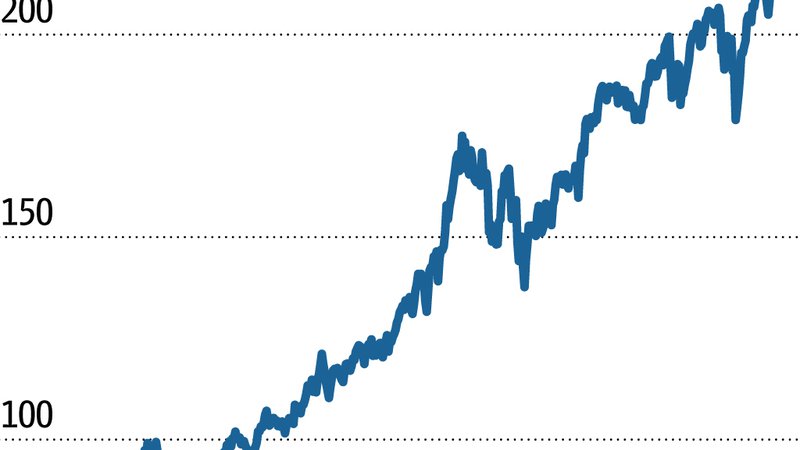

jpg MSCI

»Pravo odkrivanje se ne začne z iskanjem novih pokrajin, ampak z gledanjem z drugačnimi očmi.« Če parafraziram genialnega pisatelja Marcela Prousta, so najboljši investitorji tisti, ki so sposobni gledati na finančni trge skozi oči različnih ključnih igralcev na trgih, se postaviti v njihovo kožo in poskusiti odkriti, kako gledajo na razmere na trgih, do katerih naložb so najbolj izpostavljeni, kakšne donose dosegajo, koliko časa nameravajo držati svoje naložbe in kaj bi se moralo zgoditi, da bodo spremenili svojo trenutno alokacijo naložb.

Kakšna gibanja na delniških trgih bi si upali napovedati, če bi lani jeseni lahko pogledali v kristalno kroglo in videli v prihodnost? Kakšne donose delnic bi pričakovali, če bi vedeli, da se bo zgodil beg v varno zavetje netveganih naložb, z negativnimi donosnostmi pri polovici evrskih obveznic, z globalnim gospodarskim ohlajanjem in recesijo v industrijskem sektorju, s stagnacijo rasti podjetniških dobičkov in rekordno visokim geopolitičnim tveganjem?

Tudi največji optimisti bi si verjetno težko predstavljali, da bo prišlo do tako »čudežnega razcveta« na delniških trgih. Globalne delnice so namreč do sredine julija v evrih pridobile skoraj 20 odstotkov vrednosti, najpomembnejši svetovni delniški indeksi pa so spet presegli rekordne vrednosti vseh časov.

Če pokukamo nekoliko pod gladino, vidimo, da se je nadaljevala prevlada ameriških delnic (+23 odstotkov). Med globalnimi sektorji je še vedno daleč spredaj informacijska tehnologija (+31 odstotkov), ki ji sledijo sektorji, ki so najbolj občutljivi na nižje obrestne mere. To so seveda nepremičnine (+21 odstotkov), osnovne potrošne dobrine (+20 odstotkov) in javna oskrba (+17 odstotkov). Prav tako se v tem borznem ciklu nadaljuje izrazita dominacija velikih in hitrorastočih podjetij. Od julija 2006 so, na primer, hitrorastoče delnice s 340-odstotno donosnostjo dosegle celo dvakrat višji celotni donos kot poceni delnice, razmerje med tema dvema naložbenima stiloma pa je najvišje v zadnjih 18 letih.

Posledica vseh teh premikov je, da se je delež ameriških delnic povzpel na rekordnih 56 odstotkov svetovnega delniškega indeksa MSCI AC World, vrednost petsto največjih ameriških podjetij iz indeksa S&P 500 pa že dosega skoraj polovico svetovne tržne kapitalizacije.

Zanimivo je, da so jo v zadnjih letih posebej dobro odnesli tisti vlagatelji, ki so sposobni gledati na svet in finančne trge skozi oči predsednika Trumpa. Nekateri sovražijo Donalda Trumpa bolj, kot imajo radi zaslužek na finančnih trgih, vendar pa je dejstvo, da je zaenkrat večina investitorjev, ki so stavili proti Trumpu, potegnila kratko.

Nesporno dejstvo je tudi, da je predsednik Trump pomemben vir globalnih gospodarskih in političnih napetosti, hkrati pa ima daleč največji posamezni vpliv na kratkoročna gibanja na finančnih trgih. Tega se sam še kako dobro zaveda in brez pomisleka uporablja za doseganje svojih ciljev. Finančni analitik Jared Dillian ima prav, ko opaža, da je Donald Trump do zdaj dosegel skoraj vse svoje finančne cilje: visoke cene delnic, znižanje obrestnih mer, nizke cene nafte. Če mu bo uspelo še nekoliko razvrednotiti dolar ter za najmanj leto dni podaljšati rekordno dolg gospodarski cikel, bo imel objektivno zelo dobro ekonomsko izhodišče pred naslednjimi predsedniškimi volitvami. Ampak to je še zelo daleč in izkušnje nas učijo, da se do takrat na muhastih finančnih trgih še vse lahko postavi na glavo.

Prevlada ameriških delnic

Kakšna gibanja na delniških trgih bi si upali napovedati, če bi lani jeseni lahko pogledali v kristalno kroglo in videli v prihodnost? Kakšne donose delnic bi pričakovali, če bi vedeli, da se bo zgodil beg v varno zavetje netveganih naložb, z negativnimi donosnostmi pri polovici evrskih obveznic, z globalnim gospodarskim ohlajanjem in recesijo v industrijskem sektorju, s stagnacijo rasti podjetniških dobičkov in rekordno visokim geopolitičnim tveganjem?

Tudi največji optimisti bi si verjetno težko predstavljali, da bo prišlo do tako »čudežnega razcveta« na delniških trgih. Globalne delnice so namreč do sredine julija v evrih pridobile skoraj 20 odstotkov vrednosti, najpomembnejši svetovni delniški indeksi pa so spet presegli rekordne vrednosti vseh časov.

Če pokukamo nekoliko pod gladino, vidimo, da se je nadaljevala prevlada ameriških delnic (+23 odstotkov). Med globalnimi sektorji je še vedno daleč spredaj informacijska tehnologija (+31 odstotkov), ki ji sledijo sektorji, ki so najbolj občutljivi na nižje obrestne mere. To so seveda nepremičnine (+21 odstotkov), osnovne potrošne dobrine (+20 odstotkov) in javna oskrba (+17 odstotkov). Prav tako se v tem borznem ciklu nadaljuje izrazita dominacija velikih in hitrorastočih podjetij. Od julija 2006 so, na primer, hitrorastoče delnice s 340-odstotno donosnostjo dosegle celo dvakrat višji celotni donos kot poceni delnice, razmerje med tema dvema naložbenima stiloma pa je najvišje v zadnjih 18 letih.

Skozi Trumpovo optiko

Posledica vseh teh premikov je, da se je delež ameriških delnic povzpel na rekordnih 56 odstotkov svetovnega delniškega indeksa MSCI AC World, vrednost petsto največjih ameriških podjetij iz indeksa S&P 500 pa že dosega skoraj polovico svetovne tržne kapitalizacije.

Zanimivo je, da so jo v zadnjih letih posebej dobro odnesli tisti vlagatelji, ki so sposobni gledati na svet in finančne trge skozi oči predsednika Trumpa. Nekateri sovražijo Donalda Trumpa bolj, kot imajo radi zaslužek na finančnih trgih, vendar pa je dejstvo, da je zaenkrat večina investitorjev, ki so stavili proti Trumpu, potegnila kratko.

Nesporno dejstvo je tudi, da je predsednik Trump pomemben vir globalnih gospodarskih in političnih napetosti, hkrati pa ima daleč največji posamezni vpliv na kratkoročna gibanja na finančnih trgih. Tega se sam še kako dobro zaveda in brez pomisleka uporablja za doseganje svojih ciljev. Finančni analitik Jared Dillian ima prav, ko opaža, da je Donald Trump do zdaj dosegel skoraj vse svoje finančne cilje: visoke cene delnic, znižanje obrestnih mer, nizke cene nafte. Če mu bo uspelo še nekoliko razvrednotiti dolar ter za najmanj leto dni podaljšati rekordno dolg gospodarski cikel, bo imel objektivno zelo dobro ekonomsko izhodišče pred naslednjimi predsedniškimi volitvami. Ampak to je še zelo daleč in izkušnje nas učijo, da se do takrat na muhastih finančnih trgih še vse lahko postavi na glavo.