- Petek, 4. julij 2025

- Delo home

-

Neomejen dostop | že od 14,99€

Premik v razpoloženju udeležencev na trgu

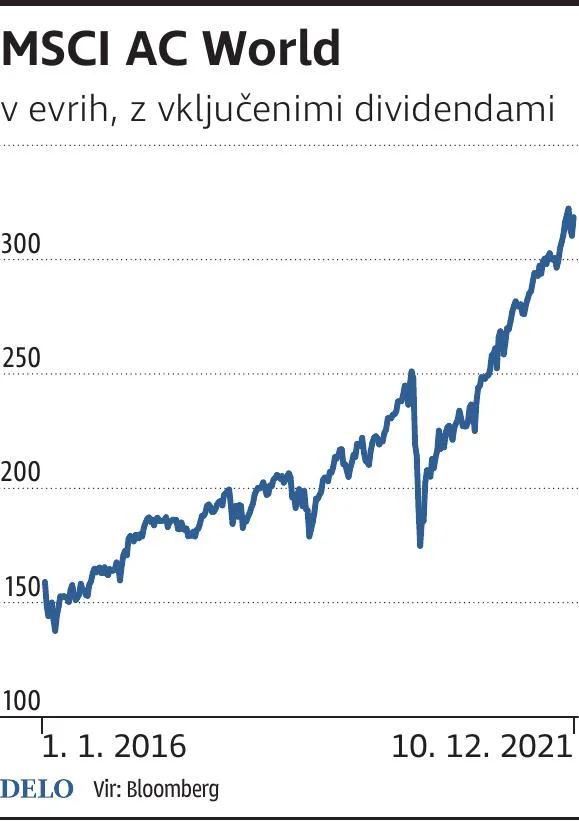

Tako bi lahko »zaklenili« svoje zunajserijske, tveganju prilagojene donose na delniških trgih, ki letos na razvitih trgih v evrih presegajo 25 odstotkov.

Optimisti upajo, da si bodo delnice znova bliskovito opomogle in da smo imeli v zadnjih dveh tednih opravka s prehodno virozo v obliki kratkotrajnega popravka tečajev. Za zdaj govorimo o komaj omembe vrednem popravku, ki ponovno ni presegel petih odstotkov, hkrati pa delnice ostajajo nad 200-dnevnim drsečim poprečjem tečajev, ki označuje močan bikovski trend rasti. Pesimisti se že več kot leto sprašujejo, kako dolgo lahko trgi še vztrajajo tik pod rekordnimi vrednostmi in kljubujejo negativnim dejavnikom, kot so preplah zaradi nove različice virusa sars-cov-2, negotovost glede zaostrovanja denarnih politik centralnih bank ter zimzeleni argument o precenjenosti delnic.

Ni razloga za paniko

Glede zaostrovanja denarne politike ameriške centralne banke je za delniške trge zgodovinsko gledano najbolj neugodno, kadar centralne banke prehitro pritisnejo na zavoro in začnejo pospešeno dvigovati obrestne mere. Tudi če bi prišlo do takšnega

V preteklih tednih se je zgodil drastičen premik v razpoloženju udeležencev na trgu. Indikator zaupanja med tako imenovanimi »pametnimi« in »neumnimi« igralci na trgih, ki ga izračunava Sentiment Trader, je dosegel ekstrem, ki smo ga nazadnje videli aprila leta 2020. Med pametnim denarjem se od novembra krepi delež tistih, ki pridobivajo zaupanje v rast ameriških delnic in znaša že 77 odstotkov, medtem ko je zaupanje neumnega denarja uplahnilo na samo 30 odstotkov. Tako ekstremno velike razlike v razpoloženju vlagateljev so bile v preteklosti povezane z izrazito visokimi nadpovprečnimi donosi na delniških trgih.

V pričakovanju rasti

Če vemo, da v času običajnega konjunkturnega cikla rasti, ki vključuje tudi normalno upočasnitev rasti sredi cikla, delniški trgi rastejo več kot 80 odstotkov vsega časa in dosegajo več kot desetodstotne pričakovane letne donose, je vsekakor bolj racionalno, da brez potrebe ne podlegamo paniki in pesimizmu. Letošnjo jesen nas resda spremljajo rekordni skoki indeksov inflacijskih presenečenj, vendar pa se po drugi strani v zadnjih tednih ponovno nekoliko krepijo pričakovanja glede glavnih makroekonomskih kazalnikov rasti.

Na borznih trgih lahko s preprostim hitrim testom zelo zadovoljivo ocenimo splošno nevarnost. Kaj se dogaja s kreditnimi pribitki pri tveganih podjetniških obveznicah? Ali je krivulja donosnosti državnih obveznic inverzna? Ali podjetniški dobički rastejo in ali je gospodarstvo v fazi ekspanzije? To je zelo priročen doma narejeni borzni semafor, ki v tem trenutku ne zaznava posebne nevarnosti, zato lahko do nadaljnjega vsak morebitni večji popravek ali korekcijo tečajev interpretiramo kot dobrodošlo nakupno priložnost.

Komentarji